장기보유특별공제 자본이득세 공제 조건을 알아보자

부동산을 소유하고 다른 사람에게 매도할 경우 양도가액의 일정 부분과 필요경비를 공제한 이익에 대해 세금을 내야 합니다. 양도소득세 장기특별공제 조건에 대해 알아보겠습니다.

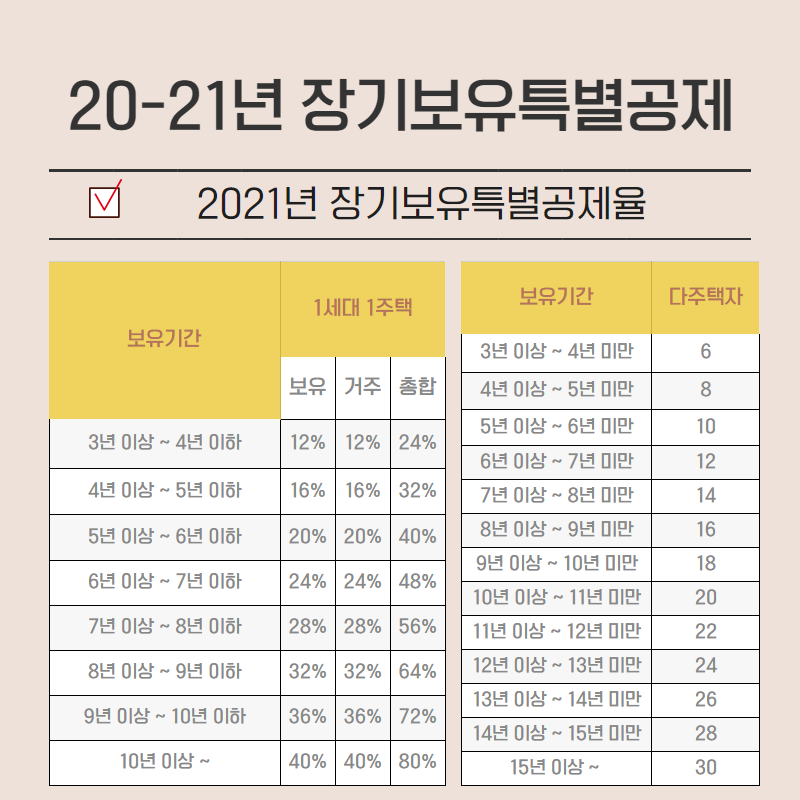

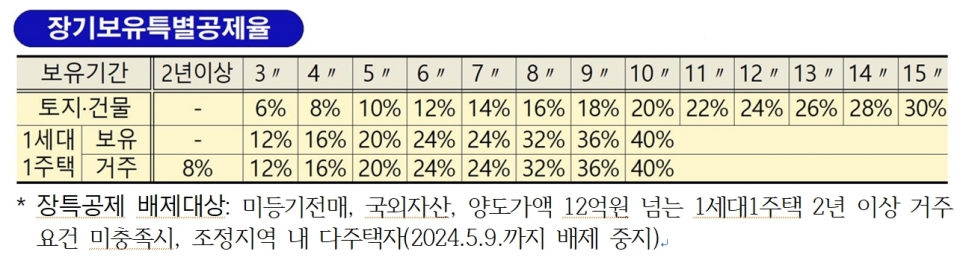

장기보유특별공제제도는 양도소득세 장기보유특별공제조건의 경우 거래 중 발생한 이익에 대하여 보유기간에 따라 납부할 금액을 합법적으로 감면해 주는 제도 중 하나입니다. 시장에서는 장기특별공제라고 줄여서 부르는 경우가 많습니다. 소득세법 제95조에 따라 적용되며, 3년 이상 보유한 주택 및 협동조합원의 입주권을 양도하는 경우 보유 및 거주기간에 대한 공제율을 이익에 곱하여 납부할 세액을 공제할 수 있습니다. 보유기간이 길수록 부담을 줄일 수 있는 폭이 적으므로 매수 및 매도 시점을 신중하게 계산해야 합니다.

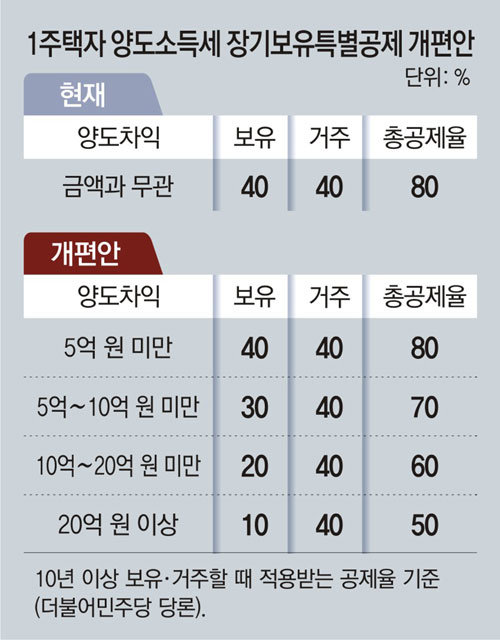

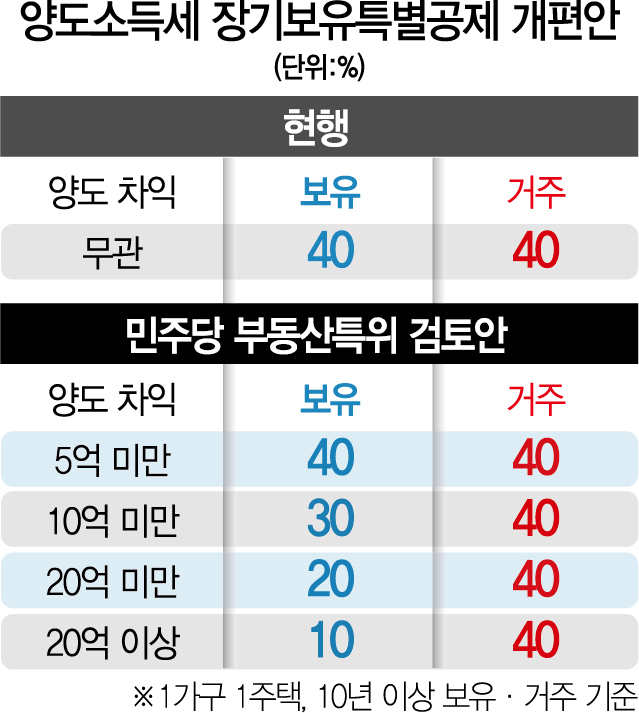

해당되는 상속주택의 경우 취득일 계산과 혼동될 수 있으므로 보다 정확하게 확인하는 것이 좋습니다. 양도소득세 장기특별공제조건의 경우 두 가지가 있으며, 소유한 주택이 과세인지 비과세인지에 따라 차이가 있습니다. 전자는 연간 소유기간에 대해 2%의 공제율로 적용할 수 있으며, 15년 이상 소유한 경우 최대 혜택은 30%입니다. 후자의 경우 소유를 마친 지 10년이 넘은 경우 최대 80%까지 인정받을 수 있습니다.

조심해야 할 점 하지만 이때 조심해야 할 점이 있습니다. 세금이 면제되고 본인의 집에 거주하지 않아도 되는 경우입니다. 즉, 2년 이상 거주하지 않고 다른 사람에게 임대만 한 후 매도한다면 필연적으로 상대적으로 불리한 입장에 처하게 됩니다. 따라서 세금 납부 손실을 최소화하기 위해서는 과세 주택이 아니더라도 실제로 거주한 후 최대한 매도하여 거주했던 사람이 받을 수 있는 세액 공제 혜택을 극대화해야 합니다.

주의사항: 부동산 거래에 적용할 수 있는 제도가 아닙니다. 규제지역에 있는 주택을 매도할 경우 혜택을 받을 수 없으며, 관리처분 승인일 이후에 양도·양수할 경우 보유기간이 3년 미만이어도 입주권이 없습니다. 1가구 1주택으로 매도할 경우 규정된 보유기간과 실거주 조건을 충족하면 비과세 혜택을 받을 수 있습니다. 다만 12억원을 초과할 경우 세법상 고가주택으로 분류돼 초과 금액에 대한 비율에 따라 세금이 부과됩니다. 따라서 공제 혜택을 받으려면 실거주 기간을 장기간 유지하는 것이 좋습니다. 적용되지 않는 조건많은 분들이 양도소득세 장기특별공제 자격이 되는지 헷갈려하십니다. 위에 언급한 혜택은 등기 없이 양도한 주택, 해외 부동산, 협동조합원 자격으로 취득한 입주권에는 적용되지 않습니다. 따라서 세금 폭탄을 맞을 수도 있으니 조건을 명확하게 이해하시기 바랍니다.